Реорганизация путем выделения как способ избавления от «плохих» активов. Реорганизация путëм выделения: как «размножаются» компании Реорганизация юридического лица в форме выделения

Эксперты TaxCoach рассказывают про уникальный инструмент — реорганизацию в форме выделения.

Его «соль» кроется в особенностях правопреемства.

Во-первых, по общему правилу, выделенное юридическое лицо не является правопреемником реорганизуемого по налоговым обязательствам.

Во-вторых, не возникает универсального правопреемства по гражданским требованиям, то есть переход всех прав и всех обязанностей от старой компании к новой не происходит. Решение, что передать, а что оставить принимают участники реорганизуемого юридического лица.

Обе особенности позволяют использовать «выделение» для обособления активов бизнеса, посредством передачи новому субъекту. Важно, что такое обособление не влечёт возникновения налоговых последствий ни у передающей, ни у принимающей стороны.

Кроме того, выделение позволяет разделить профильные и вспомогательные направления в бизнесе по разным юридическим лицам. Это защищает в будущем самостоятельные бизнес-направления от рисков друг друга.

В результате реорганизации создается новое юридическое лицо, которое может применять любую систему налогообложения, в том числе УСН. Таким образом, появляется возможность уплачивать налог с доходов по пониженной ставке.

Полагаем, никого не удивит, что наличие таких приятных бонусов вызывает пристальный интерес контролирующих органов к процедурам выделения.

Восстановление НДС и разумная хозяйственная цель

С данной нормой, в целом, никто не спорит, к самой реорганизации претензий нет. Вопросы возникают по поводу передачи имущества на спец. режим. Налоговые органы видят в таких действиях схему, направленную на получение необоснованной налоговой выгоды в виде необоснованно полученных вычетов по НДС. Основные претензии налоговых органов, преследующие выделение, — это восстановление НДС. Возникают они, как правило, в случае «изъятия» недвижимого имущества у реорганизуемой компании после предоставления ей вычетов по производственным затратам на строительство и последующей передачи такой недвижимости правопреемнику, применяющему УСН. Напомним, Налоговый кодекс в п. 8 ст. 162.1, подп. 2 п. 3 ст. 170 прямо указывает на отсутствие необходимости восстанавливать НДС в такой ситуации.

Суть претензий заключается в том, что вычет прежний владелец получил, а объект в НДС-ной деятельности использовать не стал, а значит с реализации налог не заплатит. Итого — бюджет в убытке. Неудивительно, что налогоплательщикам доначисляют налоги.

Результат оспаривания решения ИФНС в приведённой ситуации во многом зависит от наличия разумной хозяйственной (деловой) цели в действиях налогоплательщика. Если таковая отсутствует, велика вероятность победы инспекции в споре.

Судебная практика даёт следующий, мягко говоря, «сухой», комментарий по поводу деловой цели реорганизации: «целью реорганизации является оптимизация предпринимательской деятельности юридического лица». Очевидно, что данный тезис требует расшифровки. Рассмотрим пример из судебной практики.

Дано: общество строит торгово-развлекательный центр, заявляя при этом вычеты по НДС. По окончанию строительства общество объявляет реорганизацию в форме выделения двух юридических лиц. К правопреемникам, в том числе, переходят права собственности на построенный ТРЦ. При этом, один из правопреемников через 2 месяца переходит на УСН. Здание ТРЦ в дальнейшем сдаётся в аренду третьим лицам без НДС.

Вывод налогового органа: согласованность действий по последовательной реорганизации юридических лиц в целях уклонения от обязанности по восстановлению НДС в связи с переходом на УСН.

Налогоплательщик вывод опроверг, указав, что реорганизация была направлена на разделение деятельности по направлениям: аренда и эксплуатация и содержание сетей. Важно, что разделение было необходимо, в первую очередь, ввиду того, что деятельность на рынке энергетики подлежит регулированию, а согласование тарифов на передачу энергии требует раздельного учёта затрат по указанному виду деятельности в обществе, что при наличии в том числе учёта по операциям, связанным со строительством торгово-развлекательного центра — было практически невозможно.

Примечательно, что такой довод устроил суды трёх инстанций, в связи с чем налогоплательщику удалось избежать доначисления в размере порядка 24 миллионов рублей, а также уплаты штрафа.

Ошибки реорганизации

Дано: две компании ООО «Хранитель активов» на ОСН и ООО «Операционная компания» на УСН. Первая владеет имуществом — рестораном. Вторая это имущество арендует и использует по назначению. Важно, что само помещение приобретено совсем недавно и в налоговом периоде, предшествовавшем описанным далее событиям, получено возмещение НДС из бюджета. Если декларируемая деловая цель едва уловима, то претензии налоговых органов могут получить поддержку в суде. Снова проиллюстрируем на примере.

У собственников бизнеса возник нехитрый план: перевести активы на УСН, избежав восстановления НДС. Для этого собственник принял решение о реорганизации в форме выделения.

(1) Выделение ООО «Промежуток» с передачей ему недвижимости. Напомним, что решение о выделении было принято в следующем квартале после подтверждения вычета по НДС и получение возмещения из бюджета;

(2) После регистрации ООО «Промежуток» применяет ОСН, а вот с 1 января следующего года переходит на УСН. Одновременно такое же заявление подает исходная компания — «Хранитель», которая избавилась от ценного имущества;

(3) Спустя несколько месяцев начинается процедура присоединения ООО «Промежуток» к «Операционной компании» (ресторану).

Налоговому органу такие действия не понравились. По его мнению, ООО «Промежуток» должен был восстановить НДС. А поскольку к моменту предъявления требования присоединение было завершено, под удар попала Операционная компания.

Рассмотрим ошибки налогоплательщика, которые привели к описанному результату:

Во-первых, реорганизацию объявили сразу после получения вычета по НДС. При этом собственник имущества самостоятельную деятельность не вёл, а значит НДС с реализации в бюджет не уплачивал. Вывод — имущество приобреталось для получения вычета. Очевидно, что допустить такое налоговый орган просто не мог.Во-вторых, при выделении не был соблюдён баланс распределения прав и обязанностей с правопреемником. В данном случае по разделительному балансу новое Общество получило ресторанный комплекс, а вот какие-либо обязательства к нему не перешли.

В-третьих, деловая цель реорганизации. В данном деле налогоплательщик пытался доказать, что все предпринятые им действия были направлены исключительно на сокращение расходов операционной компании по уплате аренды. В обоснование заявленной деловой цели даже представили аудиторское заключение.

Однако, такая цель на фоне взаимозависимости реорганизуемых субъектов и иных ошибок налогоплательщика суды не устроила.

В-четвёртых, несмотря на то, что дело связано с реорганизацией, претензии налогового органа основаны на следующем шаге — переходе на УСН.

Суды прямо указали, что сама по себе реорганизация не вызывает необходимости восстановить НДС. Однако, цель выделения в данном случае — уклонение от обязанности восстановить НДС в связи с последующим переходом налогоплательщика на спец. режим. Иными словами, налогоплательщик предварительно провёл реорганизацию, чтобы вывести имущество и создать формальную возможность не восстанавливать принятый к вычету налог.

Выводы из дела очевидны. Во избежание неблагоприятных налоговых последствий:

- нельзя проводить реорганизацию с передачей основных средств сразу же после получения вычетов. Выждите существенный срок. Спустя несколько лет после приобретения имущества, у налогового органа не будет оснований ссылаться на отсутствие намерения вести облагаемую НДС деятельность;

- нельзя проводить реорганизацию без понятной деловой цели. Не стоит воспринимать выделение как способ возместить НДС и не платить его с деятельности в будущем. Реорганизация в первую очередь служит инструментом оптимизации бизнеса;

- нельзя переводить реорганизованную компанию на упрощённую систему налогообложения. Несмотря на то, что она уже не владеет имуществом, налоговый орган попросит восстановить НДС;

- нужно планировать заранее. Не провоцируйте налоговый орган последующим переходом новой компании на УСН. Выделенное юр. лицо должно применять спец. режим с момента создания.

Не совершайте резких телодвижений после окончания выделения

Результат реорганизации в форме выделения должен быть самодостаточным и конечным. Если это один из «подготовительных этапов» к чему-то, то деловую цель выделения обосновать не получится.Например, продажа имущества правоопреемником на УСН сразу после реорганизации поставит справедливый вопрос, что единственной целью выделения была уплата налога при продаже по пониженным ставкам. Намерения вести самостоятельную деятельность не было.

К аналогичному выводу придут налоговая и суд в случае проведения повторной реорганизации после покупки очередного объекта и принятия НДС к вычету. То есть нельзя проводить выделение регулярно.

Правопреемник должен вести самостоятельную деятельность

При этом передача имущества в аренду от выделенной (новой) организации в компанию, из которой она и была выделена — не поможет. Важны другие контрагенты, денежные потоки и наличие сотрудников. Соответственно, если у компании один арендатор и один сотрудник, а арендная плата не выплачивается регулярно, доказать, что всё это дело — реальный бизнес не получится.Экономическая эффективность реорганизации

Позицию налогоплательщика усилит достижение экономического эффекта от проведенной реорганизации. Например, повышение рентабельности после обособления самостоятельного бизнес-направления. И, напротив, явное ухудшение «экономики» сыграет не в пользу налогоплательщика:- после передачи правопреемнику основных средств налогоплательщик берет их в аренду. При этом сумма арендной платы многократно превышает амортизационные отчисления;

- все расходы по содержанию имущества при этом несет по-прежнему налогоплательщик как арендатор;

- денежные средства в виде завышенной арендной платы, перечисленные арендодателю, затем вновь перечисляются налогоплательщику (арендатору) или иным взаимозависимым компаниям в виде займов.

Солидарная ответственность «новой» компании

Общее правило устанавливает, что выделенное юридическое лицо не отвечает по обязательствам (в том числе налоговым) компании-предшественника. Однако при выполнении определённых условий между новой и старой организациями возникает солидарная ответственность.В части налоговых обязательств это: отсутствие возможности заплатить налоги и направленность реорганизации на уклонение от уплаты налогов. В части гражданско-правовой ответственности: передаточный акт не позволяет определить правопреемника по обязательству либо активы и обязательства распределены несправедливо.

Важно, что для привлечения лица в качестве солидарного должника необходимо обратиться в суд, а значит налоговый орган или иной кредитор должен доказать наличие обозначенных условий.

Налоговые обязательства

Отсутствие возможности заплатить налоги доказывается достаточно просто. В ходе мероприятий по взысканию налоговой задолженности с основного должника, инспекция выявляет «0» на расчётном счёте. После этого выносит постановление о взыскании задолженности за счёт имущества, которое отправляется к судебным приставам — исполнителям. Последние, в свою очередь, устанавливают факт отсутствия у должника имущества, в связи с чем исполнительное производство оканчивается.Следующая задача — доказать, что реорганизация была направлена на уклонение от уплаты налогов. Для этого инспекция, в частности, может ссылаться на факты выполнения налогоплательщиком действий, направленных на сокрытие денежных средств, за счёт которых можно было погасить долг перед бюджетом. Например, если налогоплательщик, при наличии картотеки на банковском счёте, просит клиентов платить напрямую его контрагентам или в ходе реорганизации все ликвидные активы были переданы правопреемнику.

Важно, что правопреемник может быть привлечен только к оплате налоговых долгов за три года, предшествовавших выделению. Через три года после окончания выделения можно спать спокойно.

Требования прочих кредиторов

Привлечение выделенной компаний к солидарной ответственности по гражданским делам зависит от наличия одного из двух вышеназванных условий. При этом на практике решение вопроса имеет массу особенностей. Вот некоторые выводы из судебной практики:(1) В части недобросовестного распределения

- для определения добросовестности распределения активов суды назначают экспертизу, в ходе которой должна быть дана оценка не только формальному разделению активов и пассивов, исходя из данных бухгалтерского баланса и передаточного акта. Данных документов недостаточно. Эксперты должны дать оценку финансовому состоянию юр. лиц, участвовавших в реорганизации, в том числе и на основании оборотно-сальдовых ведомостей, регистров бухгалтерского учёта, договоров с контрагентами и прочих документов;

- суд исследует, что за активы передавались в ходе реорганизации. Важно, что наличие формальной возможности удовлетворить требования кредиторов не освобождает от привлечения к солидарной ответственности. Иными словами, передать на новую компанию все реально ценные активы и оставить на реорганизуемом юр. лице неликвидный балласт — не получится. Вернее, сделать так, конечно же, можно, но сохранить актив это не поможет;

- если реорганизованное юр. лицо продолжает деятельность, исполняет (хотя бы частично) свои обязательства перед кредиторами, а передаточный акт распределил активы и обязательства добросовестно и справедливо, суд отказывает в удовлетворении требований о привлечении правопреемника к солидарной ответственности.

(2) С невозможностью определения правопреемника по передаточному акту, в целом, всё понятно: если обязательство в акте не фигурирует — отвечают оба. Однако, нюансы есть и в этой части.

Во-первых, к подготовке передаточного акта необходимо подойти скрупулёзно. Так, например, желательно поименовать контрагентов и сделать отсылку на конкретные обязательства, в том числе указать реквизиты договоров и сальдо на период составления акта.

На практике часто встречаются обобщения, например: «...то, что не указано в акте остаётся за реорганизуемым юридическим лицом...». В целом, такое указание допустимо, хотя бы потому что в соответствии с частью 1 ст. 59 ГК РФ передаточный акт должен устанавливать порядок определения правопреемства на случай возникновения, изменения или прекращения обязательств реорганизуемого юридического лица, которые могут произойти после даты утверждения передаточного акта.

Во-вторых, особняком стоят ситуации, касающиеся обязательств, возникших после реорганизации. В этом случае необходимо проанализировать сущность отношений должника и кредитора.

Так, исполнение обязательств, возникших после реорганизации, но вытекающих из отношений, сложившихся до её начала, могут быть возложены на выделенную (новую) компанию, в случае несправедливого распределения активов и пассивов. Пример такой ситуации — взыскание неустойки по кредитному договору.

С другой стороны, после окончания процедуры выделения и подписания передаточного акта реорганизуемая компания продолжает свою деятельность, в ходе которой самостоятельно принимает решения и вступает в новые отношения с третьими лицами. Соответственно, выделенная компания не может быть правопреемником по обязательствам, возникшим после реорганизации.

В завершение дадим главный совет — не злоупотребляйте. Он касается как применения инструмента в целом, так и использования его отдельных особенностей. Реорганизацию в форме выделения придумали не для оптимизации налогов, и уж тем более это не способ «простить всем, кому должен». В первую очередь — это возможность оптимизировать бизнес, решить предпринимательские задачи.

Повторим типичные ошибки реорганизации, которые позволят налоговому органу или иному кредитору усомниться в искренности намерений:

- у реорганизуемых компаний отсутствует понятная деловая цель, они сдают все имущество в аренду «обратно»;

- имущество передаётся сразу же после получения вычета по НДС;

- реорганизуемая компания переходит на специальный налоговый режим после выделения;

- новая компания создаётся на общем режиме и переходит на специальный в последствии;

- правопреемник на УСН продаёт имущество сразу же после реорганизации;

- резкое увеличение расходов старой компании на аренду имущества у своего же правопреемника;

- иные факты, в основе которых отсутствует прозрачная экономическая логика, кроме желания снизить налоги.

Выделение - одна из пяти форм . Суть выделения в том, что из одной организации выделяется (образуется) одна или несколько компаний с передачей ей (им) части прав и обязанностей. При этом реорганизуемое общество продолжает свою деятельность. Регулируется процедура выделения ГК РФ, ФЗ № 129 от 08.08.2001г., ФЗ № 208 от 26.12.1995г. (для АО), ФЗ № 14 от 08.02.1998г. (для ООО) и другими нормативными актами.

Решение о реорганизации в форме выделения обычно принимают учредители (участники) Общества или уполномоченный учредительными документами его орган. Однако выделение может произойти и по решению госорганов или суда. При этом если будут нарушены установленные госорганом сроки реорганизации, то по суду в компании может быть назначен внешний управляющий, который собственно займется подготовкой и осуществлением процесса выделения (ст. 57 ГК РФ).

Разделительный баланс и реорганизация-выделение

Документ, на основании которого переходит часть прав и обязанностей выделенному юридическому лицу (или нескольким), - разделительный баланс (ст. 58 ГК РФ). Так разделительный баланс (ст. 59 ГК РФ):

- должен в себе содержать положения о правопреемстве по обязательствам, реорганизованного Общества (относительно кредиторов, должников, в том числе обязательства, которые оспариваются сторонами);

- утверждается учредителями (участниками) Общества или органом, который принял решение о выделении;

- представляется в регорган вместе с учредительными документами на регистрацию реорганизации.

Обратите внимание, что если организация не представит в ИФНС (для Москвы - ) разделительный баланс, то регорган может отказать в регистрации реорганизации и новых юрлиц (ст. 59 ГК РФ).

Как происходит реорганизация в форме выделения

Реорганизация юридического лица путем выделения имеет определенную процедуру, которая регулируется российским законодательством, а также внутренними документами самой компании.

Процесс выделения включает в себя:

- принятие решение о реорганизации общим собранием участников ООО или общим собранием акционеров АО, а также утверждение разделительного баланса;

- уведомление рег. органа о начале процедуры реорганизации, а также СМИ и кредиторов;

- направление пакета документов на реорганизацию: учредительные документы (с изменениями для существующего общества и для нового (-ых) юрлиц), разделительный баланс, а также заявление по Форме № Р12001.

После того, как МИФНС № 46 внесет запись в ЕГРЮЛ о реорганизации в форме выделения, также делается запись в Единый федеральный реестр сведений о фактах деятельности юридических лиц о реорганизации существующей компании и о создании нового юр. лица (или лиц) путем выделения.

Сроки реорганизации в форме выделения

Процесс реорганизации юрлица не быстрый и занимает от 2-х (минимум) до 3-х и более месяцев. При этом, как Вы уже поняли, о начале реорганизации и в течении всего процесса нужно об этом сообщать в ИФНС, в СМИ, а также кредиторам и иным заинтересованным лицам.

Регистрация документов о реорганизации в МИФНС № 46 и внесение записей в ЕГРЮЛ занимает 7 рабочих дней. Реорганизация же юрлица считается завершенной в форме выделения, когда будет зарегистрирована последняя из выделенных новых компаний (ст. 16 ФЗ № 129).

Таким образом, как видите, реорганизация как выделение юридического лица - это процесс непростой, который имеет свой порядок и сопровождается большой кропотливой работой как внутри самой компании (проведение собраний, подготовка документов и т. д.), так и взаимодействие с другими госслужбами. Поэтому будьте внимательны при проведении процедуры выделения и соблюдайте российское законодательство.

См. также:

Многие компании приходят к тупиковому моменту, когда развитие останавливается, работа начинает приносить убыток, а коллектив не функционирует эффективно. Самым частым решением такой проблемы является и его работы. Существует несколько вариантов такой процедуры. Один из них – выделения.

Что такое реорганизация в форме выделения

Понятие и суть

Данный тип перестройки компании подразумевает под собой создание на базе/из части старой организации новую, то есть выделение нового предприятия. Важно, что новое может быть только такой же организационно-правовой формы. В таком процессе происходит передача части активов, а также обязанностей компании-грунта. Реорганизуемая компания, как правило, также остается функционировать.

Если говорить о причинах, вызывающих необходимость проведения переформатирования, то зачастую нею становится угроза и полного исчезновения компании. Как уже обозначено, новое юридическое лицо перенимает часть активов и обязанностей старой организации, однако не является ответственным и не делит сумму налогов, долгов и кредитов, числящихся за материнским предприятием.

Однако, если старая компания не в состоянии полностью , в судовом порядке новое юридическое лицо может быть обязано разделить штрафы, налоги и другие выплаты с предприятием. Однако, такие случаи редкие, так как довольно сложно добиться такого решения суда.

Что такое реорганизация в форме выделения, расскажет данный видеоролик:

Нормативное регулирование

Такие глобальные изменения в организации регулируются несколькими законами. Два основных правовых акта это:

- Федеральный закон «Об обществах с ограниченной ответственностью» от 8 февраля 1998 г. Отредактирован 29 июля 2017. Реорганизация описана в 55 статье, «Выделение обществ».

- 57 статья о реорганизации юридических лиц «Гражданского кодекса» от 30 ноября 1994 года. Редакция 29 июля 2017-го.

Плюсы и минусы

Реорганизация путем выделения имеет как плюсы, так и минусы. Из положительных сторон – это предотвращение банкротства, новый шанс на продуктивное функционирование компании, «чистая» налоговая, кредитная, штрафная история.

Однако, последний пункт может создать трудности для молодого юридического лица. Бывают случаи, когда правоохранители подозревают организации в недобросовестных намерениях, а именно – совершения реорганизации для того, чтоб избежать уплаты налогов или как минимум уменьшить сумму обязательных выплат, а не для ведения производственной деятельности.

Если выявляется факт такой схемы и выделение произошло, чтоб не допустить превышение предельного размера дохода, происходит пересчет налоговых обязательств корпорации.

Когда реорганизацию в виде выделения проводит производство, имеющее , часто происходит следующая схема: все активы старой организации передаются новой, после чего первая объявляет о банкротстве и не выплачивает непогашенный кредит. Основным признаком такой схемы является передача новому юридическому лицу большей части средств предприятия.

Если же реорганизация честная и не имеет за цель избежание оплаты задолженности, организация, собирающаяся провести выделение, должна опубликовать официальное заявление в журнале «Вестник государственной регистрации».

Виды

Реорганизация путем выделения может иметь несколько вариантов конечного результата.

- Чаще всего, создается отдельное, независимое предприятие.

- Однако, бывают случаи, когда блок корпорации отделяется, дабы к другой подобной организации. Второй вариант развития событий характерен для случаев, когда у руководства фирмы существуют разногласия или было принято решение переквалифицироваться, сменить направление работы, и выделяемая часть стала нерентабельна или бесполезна.

Реорганизация путем выделения возможна двумя способами, о чем расскажет это видео:

Процесс проведения

Процесс реорганизации – довольно долгая процедура, требующая времени, знаний и аккуратности.

Первым этапом является , на котором выносится вопрос о переформатировании путем выделения, а также принимаются соответствующие решения. Для утверждения решения, необходимо большинство голосов: три четверти «за» акционеров и владельцев, присутствующих на встрече . Если обладатель акций не может присутствовать на совещании, он имеет возможность заполнить бюллетень для голосования ранее и сдать ее не позже чем за 2 дня до проведения встречи.

- Процесс и условия реорганизации;

- Порядок обмена и разделения акций (для акционерных обществ);

- Сведения о лице генерального директора или другого руководителя для ; Сведения о двух органах, совете директоров и наблюдательного совета для нового юридического лица.

- Устав нового предприятия;

- и его копия.

Разделительный баланс

Еще одним обязательным аспектом, который после голосования должна утвердить материнская компания – разделительный баланс по которому происходит передача новому лицу части средств. Как правило, новая фирма получает меньшую часть активов. Важно, что разделительный баланс должен включать в себя информацию о , разделении налогов и кредитов (если таковы имеются), дележе и имущества.

Для создания нового предприятия необходимы следующие документы:

- выписка о регистрации,

- постановка на налоговый учет,

- а также копии паспортов руководителей.

Пример разделительного баланса

Действующее законодательство допускает смешанные реорганизации, поэтому возможно провести процедуру реорганизации в форме выделения ООО из АО. Поскольку четких действий по реорганизации выделения ООО из АО не прописано в законодательстве - следует руководствоваться ГК РФ, федеральными законами «Об обществах с ограниченной ответственностью» и «Об акционерных обществах», используя нормы применительно для каждого этапа каждой организационно-правовой формы.

Целями именно такой реорганизации могут быть выделение отдельных направлений бизнеса, разделение активов и пассивов компании, дробление на несколько юридических лиц с целью уменьшения налоговой нагрузки и иные цели, т.к. ООО имеет ряд преимуществ, связанных с уменьшением расходов по содержанию в отличие от АО, отсутствием обязанности по раскрытию информации акционерными обществами, ведения реестра акционеров специализированными регистраторами, проведению обязательного ежегодного аудита, удостоверения решений общих собраний акционеров нотариусами или регистраторами и рядом иных причин.

Не зависимо от поставленных целей, необходимо грамотно, поэтапно и в соответствии с действующим законодательством провести и соблюсти всю процедуру реорганизации в форме выделения ООО из АО.

Рассмотрим по порядку все этапы проведения процедуры выделения ООО из АО.

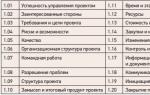

План (структура) выделения ООО из АО:

- Этап первый. Предварительный.

- Этап второй. Принятие решения о проведении общего собрания акционеров с повесткой о реорганизации АО в форме выделения.

- Этап третий. Подготовка проектов документов для реорганизации, для утверждения их общим собранием акционеров.

- Этап четвертый. Подготовка к проведению общего собрания акционеров. Сообщение акционерам о проведении общего собрания акционеров.

- Этап пятый. Проведение общего собрания акционеров АО. Принятие решения о выделении ООО из АО.

- Этап шестой. Уведомление регистрирующего органа (ФНС) о начале процедуры реорганизации в форме выделения ООО из АО.

- Этап седьмой. Уведомление кредиторов АО. Публикация сообщения о реорганизации в форме выделения ООО из АО в «Вестнике государственной регистрации».

- Этап восьмой. Предъявление акционерами требования о выкупе акций. Выкуп акций по требованию акционеров.

- Этап девятый. Сверка с Пенсионным фондом.

- Этап десятый. Регистрация ООО, создаваемого в результате выделения из АО.

- Этап одиннадцатый. Изготовление печати, постановка на учет во внебюджетные фонды, открытие р/с ООО.

- Этап двенадцатый. Регистрация изменений Устава реорганизованного АО.

В настоящей статье приведена пошаговая инструкция по выделению ООО из АО.

Предварительный.

Необходимо подумать сколько ООО будет выделяться и каким Вы хотите видеть будущее ООО.

Ограничений по количеству создаваемых ООО в результате выделения из АО не существует.

В случае выделения нескольких ООО, по каждому создаваемому ООО необходимо дополнить каждый этап упоминанием и действиями по каждому создаваемому ООО.

Также одновременно из АО можно выделить одновременно АО и ООО. В случае выделения нескольких юридических лиц различных организационно-правовых форм, по каждому создаваемому юридическому лицу (АО и ООО) необходимо дополнить каждый этап упоминанием и действиями по каждому создаваемому АО и ООО.

Для начала определяемся с выделяемым ООО:

- Каким будет наименование ООО (полное, сокращенное, на иностранном языке).

- Где будет находиться ООО - адрес (место нахождение).

- Какой будет система налогообложения ООО (ОСНО или УСН).

- Какими будут порядок и условия выделения.

- Каким будет размер уставного капитала ООО и за счет чего он будет формироваться*.

- Какими будут виды деятельности ООО по ОКВЭД.

- Кто будет Генеральным директором ООО.

- Кто будет Участником ООО**.

* Уставный капитал создаваемого в результате выделения ООО из АО может быть сформирован за счет нераспределенной прибыли прошлых лет АО либо путем конвертации части акций АО в доли создаваемого ООО (т.е. за счет уменьшения уставного капитала АО).

** Законодательством об АО не установлено каких-либо правил в отношении состава Участников выделяемого ООО, однако руководствуясь нормами Федерального закона «Об акционерных обществах» акционерами (а равно - Участниками) создаваемого в результате выделения юридического лица могут быть либо все акционеры реорганизуемого АО, либо в качестве единственного акционера (Участника) - само реорганизуемое АО.

Может возникнуть ситуация, когда некоторые акционеры проголосуют против принятия решения о реорганизации в форме выделения или не примут участие в голосовании. В этом случае, такие акционеры будут вправе предъявить требование о выкупе принадлежащих им акций. Т.к. выкуп акций производится по цене, определенной советом директоров АО, но не ниже рыночной стоимости, которая должна быть определена независимым оценщиком, при подготовке к собранию необходимо произвести независимую оценку стоимости акций.

При проведении выделения ООО из АО является обязательным проведение инвентаризации (ч. 3 ст. 11 ФЗ «О бухгалтерском учете»; п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ). Для проведения инвентаризации создается постоянно действующая инвентаризационная комиссия, состав которой утверждается руководителем АО (пп. 2.2, 2.3 Методических указаний по инвентаризации имущества и финансовых обязательств).

Принятие решения о проведении общего собрания акционеров с повесткой о реорганизации АО в форме выделения.

Решение о реорганизации в форме выделения ООО из АО относится к компетенции общего собрания акционеров. Как правило, Совет директоров АО созывает общее собрание акционеров, а в случае его отсутствия лицо, наделенное такими полномочиями, указанное в Уставе АО. Обычно это руководитель (Генеральный директор) АО.

Подготовка проектов документов для реорганизации, для утверждения их общим собранием акционеров.

Т.к. акционеры имеют право знакомиться с документами до проведения собрания, необходимо подготовить следующие проекты :

- Решение о реорганизации в форме выделения. Оно должно содержать:

- наименование создаваемого ООО.

- сведения о месте нахождения создаваемого ООО.

- порядок и условия выделения.

- уставный капитал создаваемого ООО. Его размер не может быть меньше установленного минимума - 10 000руб.

- порядок формирования уставного капитала создаваемого ООО, а в случае конвертации части акций АО в доли ООО также - соотношение (коэффициент) конвертации.

- указание об утверждении Передаточного акта.

- указание о внесении изменений в Устав АО, из которого происходит выделение и его утверждении (при необходимости. Например, при уменьшении Уставного капитала АО).

- указание об утверждении Устава создаваемого ООО.

- указание о лице, осуществляющем функции единоличного исполнительного органа создаваемого ООО (Генеральный директор).

- указание о передаче полномочий единоличного исполнительного органа создаваемого ООО управляющей организации или управляющему (при необходимости).

- список членов ревизионной комиссии или указание о ревизоре создаваемого ООО (если в соответствии с Уставом создаваемого ООО наличие ревизионной комиссии является обязательным).

- список членов коллегиального органа ООО (если в соответствии с Уставом создаваемого ООО предусмотрено его наличие).

- Изменения/дополнения к Уставу или новая редакция Устава АО, из которого происходит выделение.

- Устав создаваемого ООО.

- Передаточный акт.

Важно!!! Передаточный акт составляется и утверждается на дату принятия решения о реорганизации в форме выделения. Несмотря на то, что к моменту государственной регистрации ООО эти цифры изменяться, никаких дополнительных или обновленных актов делать не нужно. Для это в силу ГК, Передаточный акт должен содержать положения о правопреемстве по всем обязательствам реорганизованного юридического лица в отношении всех его кредиторов и должников, включая обязательства, оспариваемые сторонами, а также порядок определения правопреемства в связи с изменением вида, состава, стоимости имущества, возникновением, изменением, прекращением прав и обязанностей реорганизуемого юридического лица, которые могут произойти после даты, на которую составлен передаточный акт. - Сведения о кандидате (кандидатах) в исполнительные органы, Совет директоров (наблюдательный совет) и ревизионную комиссию (ревизоры) ООО.

- Годовой отчет, годовая бухгалтерская отчетность, последняя квартальная бухгалтерская отчетность ООО.

- Отчет независимого оценщика о рыночной стоимости акций.

Подготовка к проведению общего собрания акционеров. Сообщение акционерам о проведении общего собрания акционеров.

Прежде чем сообщить акционерам о проведении общего собрания акционеров, необходимо получить у регистратора Список лиц, имеющих право на участие в общем собрании акционеров. Такой список должен быть составлен не ранее чем через 10 дней с момента принятия решения о проведении общего собрания акционеров, но и не более чем за 35 дней до его проведения.

После составления Списка лиц, имеющих право на участие в собрании, всех указанных в нем акционеров необходимо известить о проведении собрания. Способ уведомления акционеров как правило указан в Уставе АО. Если не предусмотрен какой-либо иной способ, то сообщение о проведении собрания направляется акционерам заказным письмом или вручается под роспись. Такое сообщение необходимо разослать не менее чем за 30 дней до даты проведения собрания.

Сообщение о проведении общего собрания акционеров по вопросу о реорганизации АО в форме выделения должно содержать:

- Полное фирменное наименование АО.

- Место нахождения АО.

- Форма собрания.

- Дата, время, место проведения общего собрания.

- Дата определения лиц, имеющих право на участие в собрании.

- Повестка дня.

- Порядок ознакомления с информацией (материалами), подлежащей предоставлению акционерам АО при подготовке к общему собранию, и адрес, по которому с ней можно ознакомиться.

- Время начала регистрации лиц, участвующих в общем собрании.

- Информация о наличии у акционеров права требовать выкупа акций, сведения о цене и порядке осуществления выкупа.

- Категории (типы) акций, владельцы которых имеют право голоса по всем или некоторым вопросам повестки дня общего собрания акционеров.

Проведение общего собрания акционеров АО. Принятие решения о выделении ООО из АО.

С 01 октября 2014г. принятие решения общим собранием акционеров и состав лиц, участвующих в собрании АО должно быть подтверждено нотариусом или специализированным регистратором. Исключением из данного правила является акционерное общество, состоящее из единственного акционера. В таком случае решение о реорганизации акционер принимает и подписывает в простой письменной форме.

Поэтому для проведения общего собрания акционеров с составом акционеров два и более, необходимо заблаговременно договориться с нотариусом или специализированным регистратором о дате, времени и месте проведения общего собрания акционеров, а также о перечне документов, которые им необходимы.

В назначенный день проводится общее собрание акционеров, на котором принимается (или не принимается) решение о реорганизации в форме выделения ООО из АО. Общее собрание акционеров правомочно, если на нем присутствуют акционеры, обладающие в совокупности более чем половиной голосов размещенных голосующих акций АО.

Для принятия решения о реорганизации достаточно, если за него отдали три четверти голосов акционеров - принимающих участие в собрании.

По итогу проведения собрания составляется два Протокола, подписываемые Председательствующим и Секретарем:

- Протокол об итогах голосования.

- Протокол общего собрания акционеров.

В случае подтверждения принятых решений и состава лиц, участвующих в собрании АО нотариусом - нотариус оформляет Свидетельство об удостоверении этих фактов.

Протокол общего собрания акционеров составляется не позднее трех рабочих дней и в срок не более 7 рабочих дней с даты его составления, предоставляется регистратору в виде копии или выписки из протокола.

Важно!!! В случае если АО состоит из единственного акционера, нет надобности в соблюдении процедур созыва, проведения общего собрания акционеров, а также удостоверении решения АО, принятого единственным акционером, нотариусом или регистратором.

Уведомление регистрирующего органа (ФНС) о начале процедуры реорганизации в форме выделения ООО из АО.

В течение трех рабочих дней после даты принятия решения о реорганизации в форме выделения ООО из АО, необходимо уведомить регистрирующий орган. Для этого руководитель АО, из которого происходит выделение, заверяет у нотариуса форму Р12003 (Уведомление о начале процедуры реорганизации) и предоставляет её в регистрирующий орган вместе с Решением (Протоколом) о реорганизации.

При правильном оформлении документов через три рабочих дня регистрирующий орган внесет в ЕГРЮЛ запись о том, что АО находится в стадии реорганизации и выдаст об этом соответствующий Лист записи.

Уведомление кредиторов АО. Публикация сообщения о реорганизации в форме выделения ООО из АО в «Вестнике государственной регистрации».

АО в течение пяти рабочих дней после даты направления в регистрирующий орган уведомления о начале процедуры реорганизации, в письменной форме уведомляет известных ему кредиторов о начале реорганизации.

А после внесения в ЕГРЮЛ записи о начале процедуры реорганизации дважды с периодичностью один раз в месяц публикует в «Вестнике государственной регистрации» уведомление о своей реорганизации.

В случае формирования уставного капитала создаваемого в результате выделения ООО из АО путем конвертации части акций АО в доли создаваемого ООО (т.е. за счет уменьшения уставного капитала АО) - необходимо в уведомлении для публикации указать сведения об уменьшении уставного капитала АО и о его новом размере.

Предъявление акционерами требования о выкупе акций. Выкуп акций по требованию акционеров.

Акционеры вправе требовать выкупа акционерным обществом всех или части принадлежащих им акций в случае, если они голосовали против принятия решения о реорганизации или не принимали участие в голосовании. Требования акционеров о выкупе акций должны быть предъявлены в течение 45 дней с даты принятия решения о реорганизации.

АО должно выкупить акции у акционеров, предъявивших требование о выкупе в течение 30 дней.

Выкуп акций обществом осуществляется по цене, определенной советом директоров АО, но не ниже рыночной стоимости, которая должна быть определена независимым оценщиком.

Сверка с Пенсионным фондом.

В течение одного месяца со дня утверждения Передаточного акта (даты решения о реорганизации) в ПФР необходимо подать сведения о застрахованных лицах. Желательно провести сверку с ПФР об отсутствии каких-либо задолженностей в части сданных отчетов и получить соответствующую Справку, которую предоставить в комплекте с документами на регистрацию создаваемого ООО.

Регистрирующий орган в процессе рассмотрения документов о регистрации реорганизации в форме выделения ООО из АО в любом случае будет запрашивать ПФР о наличии задолженности по персонифицированному учету и в случае отрицательного ответа ПФР - выдаст отказ в государственной регистрации создаваемого ООО.

Регистрация ООО, создаваемого в результате выделения из АО.

Документы для государственной регистрации ООО могут быть поданы в регистрирующий орган не ранее чем через 3 месяца после внесения в ЕГРЮЛ записи о начале процедуры реорганизации.

- Заявление о государственной регистрации юридического лица, создаваемого путем реорганизации (форма Р12001), заверенное руководителем АО из которого происходит выделение.

- Устав создаваемого ООО - 2 экз.;

- Передаточный акт.

- Документ, подтверждающий представление в территориальный орган Пенсионного фонда РФ сведений в соответствии с п.п. 1 - 8 п. 2 ст. 6 и п. 2 ст. 11 ФЗ от 1 апреля 1996 года № 27-ФЗ и в соответствии с ч. 4 ст. 9 ФЗ от 30 апреля 2008г. № 56-ФЗ (можно не представлять, регистрирующий орган может получить его по межведомственному запросу)

- Квитанция (платежное поручение) об оплате госпошлины в размере 4 000 руб.

- Уведомление о переходе на УСН, если ООО собирается применять данный вид системы налогообложения (можно подавать не сразу, а в течение 30 дней после регистрации нового ООО).

Представлять в регистрирующий орган Решение о реорганизации не требуется.

Срок государственной регистрации ООО, создаваемого в результате выделения из АО, составляет 5 рабочих дней.

По итогам положительной государственной регистрации ООО, регистрирующий орган выдает:

- Лист записи о государственной регистрации ООО.

- Лист записи о реорганизации АО, из которого произошло выделение.

- Свидетельство о постановке на налоговый учет созданного ООО.

- Устав созданного ООО.

Изготовление печати, постановка на учет во внебюджетные фонды, открытие р/с ООО.

После получения документов о регистрации ООО можно изготовить печать ООО (Сведения о наличии печати должны содержаться в уставе ООО).

Регистрация созданного ООО во внебюджетных органах - Пенсионном Фонде РФ и Фонде социального страхования РФ - происходит автоматически. После постановки на учет в этих фондах Уведомление как правило направляется почтовым отправлением по адресу (место нахождению) ООО. Так бывает не всегда, поэтому чтобы не ждать, можно самостоятельно или по доверенности получить эти Уведомления в соответствующем территориальном отделении.

Коды статистики также присваиваются автоматически и распечатываются с сайта Росстата.

Для созданного ООО в выбранном банке открывается расчетный счет. Каких-либо сроков для открытия р/с момента регистрации ООО не существует.

Регистрация изменений Устава реорганизованного АО.

В случае, если решением о реорганизации в форме выделения реорганизуемого АО предусмотрены какие-либо изменения Устава данного АО, после процедуры реорганизации необходимо внести соответствующие изменения. Как правило это может быть связано с уменьшением Уставного капитала АО или изменением каких-либо положений Устава.

В случае формирования уставного капитала созданного в результате выделения ООО из АО путем конвертации части акций АО в доли созданного ООО (т.е. за счет уменьшения уставного капитала АО) - у регистратора необходимо получить Справку о погашении части акций, а также подать в течение 30 дней с момента государственной регистрации ООО в Центральный банк РФ Уведомление о погашении части акций в связи с их конвертацией.

В регистрирующий орган (ФНС) подаются:

- Заявление о государственной регистрации изменений, вносимых в учредительные документы юридического лица (форма Р13001), заверенное руководителем реорганизованного АО.

- Решение о реорганизации АО, которым предусмотрено внесение изменений в Устав реорганизованного АО.

- Устав (изменения или дополнения в Устав) реорганизованного АО - 2 экз.;

- Квитанция (платежное поручение) об оплате госпошлины в размере 800 руб.

- Копия публикаций в «Вестнике государственной регистрации» в качестве доказательства уведомления кредиторов при уменьшении Уставного капитала АО.

- Копия Справки регистратора о погашении части акций АО.

- Копия Уведомления ЦБ РФ о погашении части акций АО.

Срок государственной регистрации изменений, вносимых в Устав реорганизованного АО составляет 5 рабочих дней.

По итогам положительной государственной регистрации изменений в Устав АО, регистрирующий орган выдает:

- Лист записи о государственной регистрации изменений, вносимых в Устав АО.

- Устав (изменения или дополнения в Устав) АО.

Юридическое агентство «КБ Эгида» имеет многолетний опыт реорганизаций, в том числе смешанных реорганизаций различных организационно-правовых форм. Мы точно знаем всю процедуру реорганизации в форме выделения ООО из АО и имеем успешный опыт зарегистрированных таких реорганизаций.

Владельцы бизнеса планируют создать на базе компании несколько новых, но прежнюю хотят сохранить. Для этого нужна реорганизация в форме выделения. Читайте статью об особенностях и основных этапах процедуры.

У собственников компании есть возможности менять структуру бизнеса . В том числе перевести часть активов в новую компанию и при этом оставить прежнюю действовать. Например, это нужно потому, что владельцы по-разному видят дальнейшее развитие компании и не приходят к согласию. Чтобы сохранить одну организацию и сформировать на ее основе другую, проводят реорганизацию в форме выделения.

Подробнее о том, как выделить новую компанию из акционерного общества или общества с ограниченной ответственностью , читайте в рекомендациях Системы Юрист

Реорганизация в форме выделения позволяет сохранить прежнюю компанию

Существует несколько вариантов изменения структуры компании:

- слияние,

- присоединение,

- разделение,

- выделение,

- преобразование.

У каждой из этих форм свои особенности. В частности, отличаются цели. Например, в ходе слияния две компании объединяют в одну, и прежние больше не функционируют. В ходе преобразования одну организационно-правовую форму заменяют другой. Реорганизация в форме выделения – форма, которая позволяет не прекращать работу предыдущего юридического лица и при этом создать новые на его основе. Этим выделение отличается от разделения: при разделении прежняя компания действовать перестанет (ст. 58 ГК РФ).

Нормы о том, как проводить реорганизацию, присутствуют в . Помимо этого, процедуру выполняют с учетом требований корпоративного законодательства. По закону реорганизация юридического лица в форме выделения допустима в отношении:

- хозяйственных обществ (ООО или АО);

- товариществ (полных или коммандитных);

- производственных кооперативов (ст. 57 ГК РФ).

Однако выделить некоммерческую организацию из ООО или унитарное предприятие из АО нельзя.

Что такое реорганизация в форме выделения – это можно проиллюстрировать примером. Существует компания «A», которая производит товары нескольких видов. Общее собрание решает, что нужно создать компанию, которая будет заниматься производством только одного вида товаров. Часть компании «A», которая отвечала за этот процесс, переводят в новую компанию «B». Компания «А» перестает производить это товар, но продолжает остальные. Возможна смешанная реорганизация: например, владельцы бизнеса вправе выделить из прежнего АО новое и одновременно преобразовать его в ООО.

Реорганизация в форме выделения: пошаговая инструкция на 2018 и 2019 годы

Чаще всего реорганизация в форме выделения – это процедура, которую проводят в отношении ООО или АО. Реорганизацию ООО в форме выделения осуществляют с учетом норм закона об ООО. На изменение структуры бизнеса АО распространяются нормы закона об акционерных обществах. Однако схема реорганизации АО в форме выделения в общем виде совпадает со схемой, по которой переформируют ООО.

Этапы процедуры:

- Подготовительный. Ответственные лица принимают решение о созыве собрания, на котором будут обсуждать вопрос о выделении ООО или АО. Также проводят инвентаризацию имущества компании и проверяют исполнение обязательств по сделкам ( закона о бухучете, Положения по ведению бухучета). Если речь идет об АО, определяют цену выкупа акций и извещают о ней владельцев.

- Оформление документов перед собранием. На этом этапе составляют передаточный акт. Когда в другую компанию преобразуют часть АО, или при выделении ООО реорганизация требует, чтобы имущество, права и обязательства передали компании по специальному акту (п. 4 ст. 58 ГК РФ). На этом же этапе разрабатывают устав нового юридического лица.

- Проведение собрания. Собственники бизнеса в соответствии с нормами закона об ООО или АО принимают решение о реорганизации в форме выделения. Содержание документа должно соответствовать требованиям п. 3 ст. 19 закона об АО или п. 2 ст. 55 закона об ООО. В обоих случаях в решение необходимо включить формулировку о том, что владельцы бизнеса согласны на проведение процедуры. Кроме того, в документе отражают, на каких условиях проведут процедуру. В частности, в каком порядке обменяют доли в уставном капитале прежнего ООО на доли в новом, или каков порядок размещения акций нового АО. Утверждают передаточный акт, а также комиссию по проведению реорганизации. Собрание может определить в документе о реорганизации в форме выделения сроки извещений кредиторов.

- Основной. На этом этапе о процедуре уведомляют налоговую и кредиторов . С налоговой сверяют данные по отчислениям в бюджет, с кредиторами рассчитываются, если кредиторы этого потребуют. В ПФР направляют . Если идет выделение АО, выкупают акции и тех, кто этого потребовал, и регистрируют выпуск акций нового АО.

- Регистрация новой компании. Если создали ООО, перед регистрацией собрание нового общества утверждает устав и руководство. Если создали АО, устав и руководство утверждали на собрании, которое принимало решение о реорганизации в форме выделения. Для того, чтобы налоговая внесла в ЕГРЮЛ сведения о новой компании, в ИФНС направляют комплект документов.

Документы в ФНС после реорганизации юридического лица в форме выделения

В комплект документов для налоговой входят:

- Заявление по за подписью директора или иного лица, которое без доверенности действует от имени компании.

- Новый устав в двух экземплярах.

- Передаточный акт.

- Документ о внесении госпошлины за регистрацию.

- Документ о подаче сведений в ПФР.

- Доказательство извещения кредиторов о реорганизации в форме выделения.

- Документ об изменении сведений об эмитенте в решении о выпуске облигаций или иных эмиссионных ценных бумаг. Это нужно, если реорганизуемая компания выпускала такие бумаги. Кроме того, в случае для АО обязательно нужен документ, что выпуску акций присвоили государственный регистрационный номер (ГРН) или идентификационный номер.

После внесения в реестр данных о новом юридическом лице реорганизация в форме выделения завершается.

Профессиональная справочная система для юристов, в которой вы найдете ответ на любой, даже самый сложный вопрос.